1. 在计算薪俸税时,哪些入息会被评税?纳税人可申请扣减哪些项目(及免税额)?

以下答案只为入息、扣减项目和免税额作出简介,它们会于随后的问答内再作解释。

a) 入息

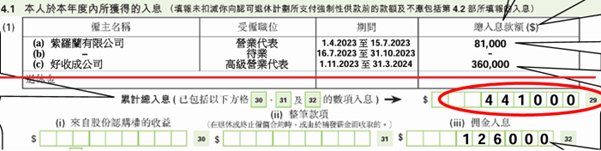

根据《税务条例》第11B条,任何人士在任何课税年度的应评税入息,须是该人在该课税年度内从一切收入来源而累算的入息总额。

在薪俸税范畴内,应评税入息包括:

i) 薪金 / 工资

ii) 佣金、花红、代替假期的工资、约满酬金及于2012年4月1日或以后累算的代通知金

一般而言,大部分由雇主在阁下入职前、任职期间或离职后向阁下支付的各种入息,不论按照雇佣合约支付还是雇主自愿超付,均须课缴薪俸税。仅有数类由雇主支付的款项可获豁免,包括但不限于工伤意外赔偿和《税务条例》订明毋须课缴薪俸税的收入等。

iii) 津贴、额外赏赐及附带利益

包括膳食、交通、房屋、度假旅程利益、生活费方面的现金津贴及教育费福利以及雇主为雇员履行个人法律责任等。

iv) 任何人士给予的小费

小费包括由餐厅顾客给予服务员的小费及导游小费。

v) 雇主代雇员支付的薪俸税

任何由雇主支付以承担雇员税务责任的款项,均须申报为应课税入息。

vi) 居所的价值

假如 a) 居所由雇主提供;或 b) 有关租金(全数或部分)由雇主支付或补贴,则居所「租值」须课税。「雇主」一词包括与其有联系的企业或公司。

「租值」的计算方法是将提供居所期间的雇员入息(不包括任何于离职时获取之一笔过酬金或约满酬金)减去可扣减项目及机械 / 工业装置的折旧免税额(如有),然后根据获提供居所的类别,再乘以4%、8%或10%。详情请参阅此页。

vii) 股份奖赏和股份认购权利益

这包括所有因受雇而得到的任何股份奖赏,以及藉行使、转让或放弃某公司股份的认购权而获取的任何收益。

viii) 补发薪金、约满酬金、延付薪酬及补发欠薪

在职、离职时或离职后收到由雇主提供作为补发薪金、约满酬金、延付薪酬及补发欠薪的入息,均属应课税入息,阁下应在报税表中申报。

ix) 离职时收取的款项及退休福利

所有在离职时收取的款项(例如最后一个月入息、于2012年4月1日或以后累算的代通知金及假期折算的现金)以及退休福利(包括自认可职业退休计划得到的利益或来自强积金计划的收款或认定收款(例外情况除外))均应申报。

有关退休福利的更多详情,请参阅C部分问题6和7或按此处。

x) 退休金

所有退休金均应申报为应课税入息。

毋须课税的入息 (毋须在个人报税表填报)包括:

b) 扣减项目及折旧免税额

阁下可申请下列各类扣减项目,但受制于每个课税年度订明的上限。

i) 支出及开支

有关的支出或开支不可以是雇员私人性质的开支,而是完全、纯粹及必须为获取工作入息而要支付的开支。欲知详情,请参阅《税务条例释义及执行指引第9号》。

ii) 个人进修开支

就薪俸税而言,可申请扣减就订明教育课程而支付的个人进修开支,包括学费和有关考试费。欲知详情,请按此。

iii) 认可慈善捐款

扣减额最少为100元。此项扣除不得超过应课税入息(在扣除支出及机械 / 工业装置的折旧免税额后)的35%。

iv) 强制性公积金计划或认可职业退休计划下所支付的法定供款

阁下可从应课税入息中扣除强制性公积金计划或认可职业退休计划的部分供款。如阁下是雇员或缴纳利得税的自雇人士,在计算应课税入息或利润时可扣减强制性自我供款。非强制性的额外供款属自愿性供款,在计算应课税入息或利润时不能扣减。2018/19课税年度的最高扣减额为18,000元。欲知详情,请按此。

v) 居所贷款利息

阁下可申请扣减阁下的居所的贷款利息。欲知详情,请按此。

2018/19至2023/24课税年度的最高扣减额是每年100,000元。由2024/25课税年度起,最高额外扣减额是20,000元。

由2012/13课税年度起,阁下可申请扣减居所贷款利息的年期由10个课税年度延长至15个课税年度(无须为连续年度)。新增的5年居所贷款利息扣除年期不适用于较2012/13课税年度为早的课税年度。然而,这项延期不会影响纳税人(包括已经全数享用10年居所贷款利息扣减年期的纳税人)于 2012/13 课税年度及其后的课税年度享有新增的5年居所贷款利息扣除年期。自2017/18课税年度起,阁下可申请扣减居所贷款利息的年期由15个课税年度再延长至20个课税年度(无须为连续年度)。

每次在获得扣减居所贷款利息后,税务局局长会发出通知,让阁下知道已享用了多少年扣减年数及剩余的可扣减额。

vi) 长者住宿照顾开支

阁下可就自己或配偶的父母、祖父母或外祖父母付给安老院的长者住宿照顾开支申请扣减。该名父母 / 祖父母 / 外祖父母在有关课税年度内任何时间必须年满60岁,或虽未满60岁但有资格根据政府伤残津贴计划申请津贴;此位长者亦须在有关课税年度内在香港境内的注册安老院接受住宿照顾。自2018/19课税年度起,每年扣减上限为100,000元。欲知详情,请按此。

阁下可选择就一名受供养的长者申请父母免税额(参阅下一节「免税额」)或扣除长者住宿照顾开支,两者之间只可任择其一。阁下如就一名受供养人同时申请扣减长者住宿照顾开支和供养父母免税额,只能获前者之扣减。举例说,假设阁下在2023/24课税年度为已年满60岁的父亲支付他住宿院舍的费用60,000元。阁下可选择申请扣减长者住宿照顾开支(60,000元)或申请供养父母免税额(50,000元)。选择前者会对阁下较为有利。

vii) 机械或工业装置折旧免税额

阁下须解释为何在履行职务时必须使用该机械或工业装置,并可能要提供收据作购买证明。但此扣除项目在薪俸税评税中较为少用。

viii) 「合资格年金保费」及「可扣税强积金自愿性供款」

自2019/20课税年度起,可扣税强积金自愿性供款以及某些合资格保单内的合资格年金保费,均可用作扣税。欲知详情,请按此。

ix) 根据自愿医保计划保单缴付的合资格保费

自2019/20课税年度起,若纳税人为签订或续订自愿医保计划保单(即保单全部或部分是根据经医务卫生局局长核证为符合政府自愿医保计划所规定的保险计划而签发)而向保险人缴付合资格保费,而当中的受保人是自己或指明亲属(即配偶、子女、纳税人或其配偶的祖父母、外祖父母、父母或兄弟姊妹,受限于若干附加要求),即合资格申请就相关支出扣税。任何纳税人就任何受保人得享的扣减额最多不得超过指明最高扣减额或实际支付的款额,数额以较小者为准。

假如一份保单同时包含认可自愿医保计划及人寿保险计划,则人寿保险部分的保费不获扣减。2019/20及其后课税年度的指明最高扣减额为8,000元。纳税人可申请的指明亲属数目不设上限。多于一名纳税人可就同一名受保人申请税务扣减。欲知详情,请按此。

x) 住宅租金的税项扣除

自2022/23课税年度起,若纳税人根据合资格租赁,就用作其主要居所的住宅处所而缴付租金,相关金额可获扣减。自2024/25课税年度起,如纳税人与子女同住并符合特定条件,其住宅租金的最高扣减额由100,000元增至120,000元。欲知详情,请按此。

xi) 为产生物业出租收入而支付的利息

阁下如选择个人入息课税,可申请扣减为产生须缴纳物业税的租金收入而借款所支付的利息,但可扣减的利息金额不可超过每一个出租物业的应评税净值。而在非出租期间(例如供家人居住或空置期间)的利息支出不会获得扣减。

c) 免税额

有关每个课税年度免税额的详情,请参考政府一站通网页。

d) 税务宽减

自2017/18课税年度起,香港政府按年实施一次过薪俸税宽减,以减少纳税人的最终后评定应缴税款。相关宽减上限如下:

| 课税年度 | 宽减百分比 | 每宗个案的上限(元) |

| 2017/18 | 75% | 30,000 |

| 2018/19 | 100% | 20,000 |

| 2019/20 | 100% | 20,000 |

| 2020/21 | 100% | 10,000 |

| 2021/22 | 100% | 10,000 |

| 2022/23 | 100% | 6,000 |

| 2023/24 | 100% | 3,000 |

薪俸税的宽减上限以每个个人计算;如果已婚人士与配偶合并评税,宽减上限是二人合计。

至于个人入息课税,未婚人士的宽减上限以每个个人计算。若已婚人士选择与配偶分开以个人入息课税方式评税,宽减上限亦以每个个人计算;若纳税人与配偶共同选择个人入息课税,宽减上限则是二人合计。

若然纳税人须同时缴纳薪俸税和利得税,该人的薪俸税和利得税税款均获宽减。假如纳税人有营业利润或租金收入,并选择以个人入息课税方式评税,则宽减额须按个人入息课税的税款计算。这或会与不选择个人入息课税所得的不同,而最终宽减额须因应每宗个案的实际情况而定。

上述宽减只适用于该课税年度的最终评税,不适用于该年度的暂缴税。故此,尽管有宽减措施,纳税人仍须依时缴纳暂缴税,任何多缴税款将获退还。

打印

打印 電郵

電郵